اخبار و مطالب خدمات کشور

جدیدترین مطالب ایراناخبار و مطالب خدمات کشور

جدیدترین مطالب ایرانتفاوت اوراق مشارکت و سهام چیست ؟

آشنایی با تفاوت اوراق مشارکت و سهام

پیش بینی و تحلیل روند ارزهای دیجیتال توسط تحلیلگران

تحلیل روند ارزهای دیجیتال

علیرغم اعمال تحریم های تازه روز گذشته آمریکا در برابر روسیه، به نظر میرسد فروش گسترده بیت کوین حداقل برای اکنون متوقف شده است. داده های تریدینگ ویو نشان میدهد که قیمت بیت کوین در حوالی 38000 دلار در حال معامله است. سطحی که از نظر تحلیلگران حمایت و مقاومت بسیار مهمی برای بیت کوین است. در ادامه به تحلیل برخی از تحلیلگران مطرح درباره روند ارزهای دیجیتال میپردازیم.

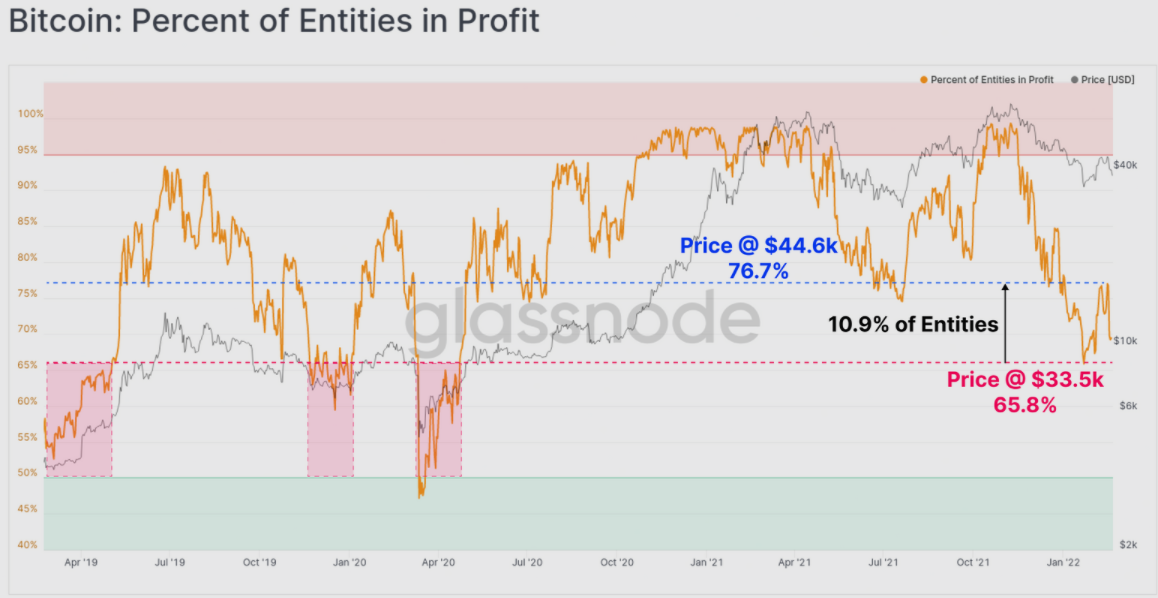

پلتفرم تحلیلی گلاسنود با انتشار نمودار زیر و داده های درون زنجیره ای، از میزان سود افرادی که در بیت کوین سرمایه گذاری کردهاند، خبر داد. بنابر داده های این پلتفرم، بین 65 تا 76 % از فعالان شبکه در سود هستند.

همانطور که در نمودار بالا پیداست، بیش از 25 % فعالان شبکه در حال حاضر در ضرر هستند. گلاسنود در این باره بیان داشت که اگر بازار در ایجاد یک روند پایدار ناموفق عمل کند، این کاربران نیز به فروش روی میآورند.

شرکت تحقیقاتی دلفی دیجیتال نیز یکی دیگر از تحلیلگرانی است که نظر خود درباره روند بیت کوین را به اشتراک گذاشته است. این شرکت قبلا گفته بود که بیت کوین در حال ورود به ناحیه مقاومتی در بازه های زمانی بلند مدتی است. تلاقی نواحی مقاومتی باعث شده بود تا دلفی دیجیتال، سطح 45000 دلار را منطقه ای منطقی برای سیو سود و کاهش فعالیت خریداران ببیند و پس از رسیدن قیمت بیت کوین به این ناحیه روند نزولی آغاز گردد.

ادامه روند نزولی ارزهای دیجیتال

سقوط بازار سهام آمریکا در روز پنجشنبه بازار ارزهای مجازی را وحشتزده کرد و ارزش بیت کوین را ۱۰ درصد پایین آورد.

قیمت بیت کوین یک درصد در روز جمعه کاهش داشت و به ۳۵۹۴۴ دلار و ۱۲ سنت رسید. ارز مجازی اتر هم ۱.۲ درصد کاهش یافت و و به ۲۶۸۳ دلار و ۹۶ سنت رسید.

این کاهش قیمتها بهدنبال یک روز نهچندان خوب در والاستریت اتفاق افتاد. شاخص صنعتی داو جونز بیشاز هزار واحد در روز پنجشنبه کاهش یافت و نزدک ۵ درصد افت داشت. هر دوی این شاخصها بدترین عملکرد خود را در یک روز از ۲۰۲۰ تجربه کردند و در روز جمعه بازهم افت داشتند.

بیت کوین هم که قیمت آن تا حد زیادی وابسته به تحولات بازار سهام است، برای رسیدن به اوج قیمت اواخر ۲۰۲۱ با مشکل مواجه شدهاست.

افزایش نرخ بهره و سیاستهای پولی سختگیرانه آمریکا این ترس را به وجود آورده که اقتصاد این کشور بهزودی وارد رکود میشود. فدرالرزرو آمریکا در روز چهارشنبه شاخص نرخ بهره خود را ۰.۵ درصد بالا برد.

تفاوتی که بحران فعلی با بحران سالهای ۲۰۰۸ و ۲۰۰۱ و حتی بحران کرونا دارد این است که هیچ پشتیبانی در کار نیست و هیچ نقدینگی وارد بازار نمیشود تا باعث رشد یکباره بازار شود.

علیرغم ترس و بیثباتی در بازار، تمایل مؤسسات و دارندگان قدیمی ارزهای مجازی به این بخش همچنان ادامه دارد.

آشنای با پکیج بورس دلفین وست

معرفی پکیج بورس دلفین وست

آیا شما به بازار فارکس علاقه دارید؟ آیا میدانید از کجا باید شروع کنید؟ آیا می دانید چه مسیری را باید طی کنید تا به هدف خود برسید؟ پاسخ سوالات شما نزد ماست.

امروزه که کسب و کار آنلاین بخشی از زندگی روزمره تمامی مردم جهان شده است، آگاهی نداشتن از الفبای کسب درآمد اینترنتی در بازارهای مالی می تواند زیان بخش باشد. به گونه ای می توان گفت عموما افراد، برای آشنایی با بازارهای مالی و چگونگی کسب درآمد از آن دست به دامن اطلاعات ناقص می شوند، حال آنکه نیاز است از مبانی ابتدایی این بازار شروع به یادگیری کنند و قدم به قدم مراحل آموزشی را طی کنند تا به هدف خود برسند. اکثر معامله گران این مبانی را فراموش کرده یا از روی آن رد می شوند، چرا که به دنبال نتیجه هستند، تا یادگیری اصولی تحلیل بازار

چه راه حلی پیش روی شما گذاشته می شود

در این دوره آموزشی ما به شما از تاریخچه فارکس و چگونگی شکل گیری این بازار میگوییم، این امر به شما کمک می کند تا دید بهتری نسبت به این بازار داشته باشید و اینکه متوجه می شوید بزرگترین بازار سرمایه دنیا از چه مراحلی عبور کرده تا به نقطه کنونی که در دسترس تمامی مردم جهان است، رسیده است. پس از آن با مفاهیم اولیه بازار فارکس آشنا می شوید که گویی الفبای این بازار است، اگر شما به صورت اساسی مفاهیم مورد نیاز معامله در این بازار را بدانید، قطعا با دقت عمل بیشتری فعالیت خواهید داشت. در مرحله بعدی شما یاد می گیرید چگونه وارد بازار این بازار شوید، بازاری که تمامی افراد جهان در آن مشغول به کسب درآمد و معامله هستند، مهم نیست کجای دنیا باشید، میتوانید با اتصال به اینترنت در این بازار ثبت نام کرده و شما نیز به گروه معامله گران جهانی ملحق شوید. پس از آن شما کار کردن با نرم افزار معاملاتی را خواهید آموخت، با انواع معاملات آشنا می شوید، نحوه باز کردن و بستن پوزیشن های مختلف را یاد میگیرید. سپس نوبت بررسی خطوط روند و سطوح مختلف در نمودار می باشد، این خطوط و سطوح برای شما مانند چراغ قوه ای است که می تواند نمایانگر مسیر بعدی حرکت جفت ارز باشد. در مرحله آخر آموزش این دوره نیز با 3 اندیکاتور برتر و پرکاربرد MACD، Bollinger bands و Moving average آشنا خواهید شد، با استفاده از این اندیکاتورها و با بررسی روند و حرکت پیشین قیمت جفت ارز و کالاهای مورد معامله در بازار فارکس ، روند آتی این جفت ارز را پیشبینی خواهید کرد. به شما تبریک می گوییم، شما وارد بازار فارکس شدید و میتوانید اولین معامله خود را انجام دهید.

مدرس پکیج

مدرس این پکیجها و پکیج بورس آقا بنیامین الوند هستند که سابقه 12 سال تدریس در بازار فارکس، ارز های دیجیتال و بورس داخلی و خارجی را دارند. متود تدریس ایشان بر اساس صحبت با بیش از 10000 دانشپذیر و پاسخ دهی به نیازهای ایشان در بازار طراحی شده است. تمام کورس ها و پکیج های گروه بورسا توسط ایشان تهیه و تنظیم شده است. به اعتقاد ایشان هیچ سوالی در پکیج ها و دوره های آموزشی نباید بی جواب بماند. اگر به دنبال استادی هستید که تمام سوالاتتان را به جواب برسانید، بهترین انتخاب آقای الوند است. تمام سوالات شما که با دیدن پکیج ها به آن رسیده اید توسط ایشان تحلیل شده و جواب کامل برای شما ارسال می شود. اگر به همراهی مطمئن برای ورود به بازارهای مالی نیاز دارید، بهترین انتخاب برای شما گروه بورسا است.

سر فصل ها

- تاریخچه بازار فارکس

- مفاهیم اولیه بازار فارکس

- نحوه ورود به بازار فارکس

- آشنایی با پلتفرم معاملاتی

- آموزش خطوط مقاومت، حمایت و روند

- آموزش کامل 3 اندیکاتور کاربردی

به همراه این دوره از مزایای زیر نیز بهره مند شوید:

- وبینارهای پرسش و پاسخ

- یک ساعت مشاوره رایگان

این دوره مناسب چه افرادی است:

- افرادی که هیچ اطلاعاتی از بازار بورس بین المللی (فارکس) ندارند و می خواهند وارد بازار بورس شوند

- افرادی که به صورت پراکنده اطلاعاتی در مورد بورس بین المللی (فارکس) دارند و می خواهند دانششان یک پارچه شود

- افرادی که به دنبال کسب درآمد مستمر دلار در بازار بورس بین المللی (فارکس) هستند

پس از گذراندن این دوره:

بعد از دیدن ویدیوهای آموزشی این پکیج، شما مفاهیم اولیه را به صورت کامل درک خواهید کرد و آماده برای شروع کار در بازار خواهید شد و با استفاده درست از ابزارهای آموزش داده شده می توانید ماهیانه بین %5 تا %10 سود آوری داشته باشید.

آشنایی با بالانس فارکس

دلفین وست و معرفی بالانی در فارکس

فارکس (Forex) چیست؟

فارکس، بازار تبادل ارز خارجی است. به عبارت دیگر، فارکس بازاری است که در آن یک ارز، به ارزی دیگر تبدیل میشود. واحدهای پولی، از طریق یک کارگزاری و به صورت جفتی معامله میشوند؛ بنابراین هنگامی که در بازار فارکس معامله میکنیم، در حال معامله یک جفت ارز هستیم. Forex (که آن را FX هم مینامند)، بزرگترین بازار مالی دنیا است.

بازار فارکس چیست؟

بازار فارکس، جایی است که ارزها در آن مبادله میشوند. یکی از جنبههای منحصر به فرد این بازار بینالمللی، این است که هیچ بازار فیزیکی برای تبادل ارز خارجی وجود ندارد؛ بنابراین بازار فارکس، یک بازار فرابورس (Over The Counter/ OTC) محسوب میشود. تمام تراکنشها در فارکس، از طریق شبکههای کامپیوتری، بین معاملهگران سراسر جهان، انجام میشود.

در بازار فارکس چه چیزهایی معامله می شود؟

بازار فارکس، بر پایه خرید یک ارز و فروش یک ارز دیگر است. در معاملات فارکس، بهطور همزمان، یک ارز خریداری شده و ارز دیگری به فروش میرسد.

ترید فارکس چیست؟

منظور از معاملات فارکس (Forex Trading)، خرید و فروش ارز است.

تریدر فارکس کیست؟

منظور از پوزیشن در فارکس چیست؟

- پوزیشن خرید (Buy Position)

- پوزیشن فروش (Sell Position)

منظور از باز کردن و بستن پوزیشن در فارکس چیست؟

منظور از باز کردن یک پوزیشن در فارکس، خرید یا فروش یک جفت ارز است. هنگامی که میگوییم یک پوزیشن را میبندیم:

- اگر پوزیشن ما خرید باشد، با بستن پوزیشن، در حال فروش جفت ارز هستیم.

- اگر پوزیشن ما فروش باشد، با بستن پوزیشن، در حال خرید جفت ارز هستیم.

در تصویر زیر، ما یک معامله فروش در جفت ارز EUR/USD باز کردیم. اگر بخواهیم این پوزیشن را ببندیم، باید جفت ارز EUR/USD را بخریم، که در قیمت 1.10406 که قیمت خرید است، به ما فروخته میشود.

- در هنگام باز کردن معامله، ما یورو خریدیم و دلار فروختیم.

- در هنگام بستن معامله، ما یورو میفروشیم و دلار میخریم. این کار به صورت خودکار انجام میشود.

پیدایش بازار فارکس

در دهه 1990، با پیشرفت کامپیوترها و دسترسی به اینترنت، بانکها شروع به ساخت سیستم معاملاتی خود کردند.

در این میان، بروکرهای خرده فروشی فارکس ایجاد شدند، که به افراد اجازه میدادند در واحدهای کوچک مالی، تجارت کنند. برخلاف بازارهای بینبانکی که اندازه استاندارد و حداقلی تجارت 1 میلیون واحد بود، کارگزاریهای فارکس امکان معامله در حتی 1000 واحد را هم میدادند.

در گذشته، فقط سرمایهداران بزرگ میتوانستند معاملات ارزی را انجام دهند، اما با استفاده از بازار فارکس و اینترنت، افرادی با سرمایه کم هم میتوانند معاملات ارزی داشته باشند.

بازار فارکس، این امکان را برای افراد ایجاد کرد تا بدون هیچ مشکلی، وارد این بازار بزرگ شوند:

- انتخاب بروکر

- بازکردن حساب

- شارژ حساب معاملاتی

- و شروع معاملات در بزرگترین بازار معاملاتی دنیا از خانه

آموزش مفاهیم اولیه در بازار فارکس

در این قسمت میخواهیم با مهمترین اصطلاحات در بازار فارکس که هر معاملهگری نیاز دارد بداند، آشنا شویم.

1. رول اور (Rollover)

به فرایند حرکت یک پوزیشن باز از یک روز معاملاتی به یک روز دیگر (و بازبودن آن در طی شب) Rollover، گفته میشود.

2. سواپ (Swap)

سواپ (بهره شبانه)، هزینهای است که موظف به پرداخت آن هستیم یا به ما پرداخت میشود، زمانی که یک پوزیشن باز در طی شب داشته باشیم؛ بنابراین زمانی که Rollover رخ میدهد، برای ما سواپ حساب میشود.

- اگر سواپ به ما پرداخت شود، این پول به بالانس ما اضافه میشود.

- اگر سواپ را پرداخت کنیم، این پول از بالانس ما کسر میشود.

اگر معاملاتی با حجم بالا داشته باشیم، هزینه سواپ بالا نخواهد بود؛ ولی اگر پوزیشن را برای مدت زمان طولانی باز بگذاریم، ممکن است این هزینه در طی زمان زیاد شود.

حساب بدون سواپ چیست؟

در حساب بدون سواپ، به ازای باز بودن معامله در طی شب، هزینه سواپ پرداخت نمیکنیم. حسابهای اسلامی فارکس، بدون سواپ هستند.

3. بالانس فارکس

به زبان ساده، بالانس فارکس به موجودی نقد حساب فارکس ما گفته میشود، بدون آن که معاملات باز درنظر گرفته شوند.

میزان بالانس، از 3 طریق تغییر میکند:

- وقتی پول بیشتری به حساب معاملاتی فارکس خود واریز میکنیم.

- وقتی یک معامله را میبندیم.

- وقتی یک معامله در طی حداقل یک شب باز است و هزینه سواپ یا Rollover را پرداخت یا دریافت میکنیم.

در ادامه که با اصطلاحات دیگر آشنا میشویم، با مثالهای تصویری، بالانس را بهتر درک میکنید.

معرفی صنایع دستی کشور لبنان

صنایع دستی کشور لبنان در تور رز آبی

صنایع دستی کشور لبنان

بهترین راهنمای سفر به لبنان را در این مطلب آماده کرده ایم؛ لبنان (Lebanon) کشوری در غرب آسیاست. لبنان در شمال با سوریه و در جنوب با فلسطین اشغالی مرز مشترک دارد. موقعیت جغرافیایی لبنان در نقطه طلاقی مدیترانه و جهان عرب منجر به شکلگیری تاریخی غنی و تنوع دینی، نژادی و فرهنگی شده است. لبنان تا پیش از جنگ داخلی در سال ۱۹۷۵ کشوری نسبتاً آرام و مرفه بود که اقتصادی بر پایه توریسم، کشاورزی، تجارت، خدمات مالی و بانکداری داشت و بیروت پایتخت کشور و مشهور به پاریس خاورمیانه منشاء جذب گردشگران خارجی بود. در سالهای پس جنگ نیز تلاشهای گستردهای برای بازسازی زیرساختها و اقتصاد کشور انجام شده است. در چند سال گذشته به دلیل ورود سوریهای جنگ زده به این کشور، دیدار از این کشور زیاد توصیه نمیشود.

بهترین زمان برای سفر به لبنان

مرداد گرم ترین و دی و بهمن سردترین ماه های سال در لبنان هستند. اگر می خواهید سفری به یادماندنی داشته باشید، فصل بهار انتخاب مناسبی خواهد بود. زیرا می توانید روزهای طولانی با آفتاب ملایم و گل های رنگارنگ و شب های خنک با دریایی آرام را تجربه کنید.

حمل و نقل در لبنان

لبنان یک فرودگاه بین المللی بیشتر ندارد که آن هم در جنوب بیروت واقع شده است. فرودگاه بین المللی: «رفیق حریری» تا مرکز شهر حدود ۱۰ دقیقه فاصله دارد و برای این مسیر یا بایدمینی بوس های سفید رنگ راسوار شدو یا تاکسی گرفت.بر روی درهای جلوی تاکسی های اصلی، طرح لوگوی فرودگاه هست و تعدادی باجه تاکسی رانی هم در اطراف ترمیتال شماره یک وجود دارد که البته ممکن است کرایه بیشتری طلب کنند،در کل کرایه تاکسی در بیروت خیلی گران نیست مگر این که تاکسی تلفنی رزرو کرده باشید به خاطر ترافیک سنگین خیابان هابه خصوص در مکز شهر، اگر برای مدت محدودی به بیروت سفر کرده اید، پیشنهاد میکنیم به فکر اجاره ماشین نباشید به جز وقتی که بخواهید در در اطراف شهر بچرخید و یا از هتل تا ساحل را رانندگی کنید که درآن صورت هــــــم فراموش نکنید بدون گواهینامه بین المللی به شما ماشین اجازه نمی دهند.

یکی از معمول ترین و به صرفه ترین گزینه حمل و نقل در بیروت تاکسی های اشتراکی چهار نفره هستند که سرویس نامیده می شوند.سرویس ها در مسیرهای مشخصی رفت و آمد دارند و شبیه به تاکسیهای خطی ایران کار می کنند.با این حال شاید بد نباشد خیلی از مسیرها را پیاده طی کنید و با سبک زندگی بیروتی ها و کوچه و خیابان هایش بیشتر آشنا شوید.

از زمان فنیقیها، سرامیک سازی، شیشه گری و ساخت فرآورده های چوبی لبنان در سراسر منطقه مدیترانه معروف بوده و این هنرها هم اکنون نیز در روستاهای این کشور متداول و مرسوم است.

امروزه، تولید فرآورده های دستی در لبنان برای عرضه به خارجیان و همچنین برای مصارف محلی با تلفیقی از فنون قدیمی و تکنیک های جدید صورت می گیرد.

صنایع دستی کشور لبنان عبارت اند از:

۱. بافت قالی: با استفاده از طرح ها و رنگ های سنتی.

۲. سوزن دوزی و میل بافی.

۳. ساخت اشیاء مسی و برنجی: که در بازارهای قدیمی صورت می گیرد.

۴. تولید فرآورده های چرمی: که اغلب توسط ارامنه و در حومه بیروت انجام می شود.

۵. ساخت زیورآلات و زینت آلات طلا و نقره: با طرح های محلی قدیمی و همچنین با طرح های جدید

۶. بافت پارچه های ابریشمی: که از تقاضای زیادی برخوردار است.

۷. چاقوسازی: که از شاخ گاومیش برای ساخت دسته آن استفاده می شود.